最強のクレジットカード・最強の2枚、3枚持ちを編集部が厳選しランキング形式でご紹介。クレジットカード選びの専門家が各カードを徹底比較!

ポイント還元率やクレジットカードに付帯する旅行保険や紛失・盗難補償などのサービスにおいて、最強のクレジットカードを探している方は多いのではないでしょうか。

今回は、最強のクレジットカードをピックアップするとともに、おすすめのクレジットカードの組み合わせをご紹介します。

目次

最強のクレジットカードとは?

クレジットカードは、VisaカードやMasterカードなどの国際ブランドから楽天やオリコなどの発行会社にいたるまで、カードごとに特徴があります。 利用者は多くのクレジットカードの中から自分の生活にあった最適なクレジットカードを見つけなければいけません。例えば、車をよく使う人にはガソリンが安くなったり高速料金が割引されるようなクレジットカードがあったり、よく行くコンビニでポイント還元率が高いクレジットカードがあるなど、メインで使う 最強のクレジットカード=自分にとって最適なクレジットカードということです。

そのためにも、クレジットカードを選択する際に重視するポイントを明確にしたうえで、比較・検討していく必要があります。重視するのはポイント還元率なのか、PontaポイントやYahoo!ポイントなどのポイントの種類なのか、付帯サービスの内容なのか、利用者によって違います。

だからこそ、最強のクレジットカードを最大限活用するためにも、相性のよいクレジットカードと組み合わせることをおすすめします。

JCB CARD W&三井住友カード(NL)

最強のクレジットカードの組み合わせとして、JCB CARD Wと三井住友カード(NL)の高還元率カードがおすすめです。

※ iD、カードの差し込み、磁気取引は対象外です。

※ 商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※ 一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。

その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。

上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※ 通常のポイントを含みます。

※ ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※ Google Pay™ で、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

JCB CARD Wは以下のメリットがあるJCBのクレジットカードです。

- 年会費永年無料(40歳以降も継続可能)

- ポイント還元率は1.00%~5.50%

- JCBカードのポイントであるOki Dokiポイントが貯まる

JCB CARD Wは海外旅行保険、ショッピング保険が付帯していて、貯まったOki DokiポイントをANAマイル、JALマイル、スカイマイルに交換可能です。また、Oki DokiポイントはAmazon.co.jpの買い物に使えたり、スターバックスカードにチャージすることができるなど、各種マイルに交換するほかにも使い道があります。JCB CARD Wは18歳~39歳までの入会が条件で年会費永年無料の特典もあります。

三井住友カード(NL)はJCB CARD W同様に以下のメリットがあります。

- 年会費永年無料

- ポイント還元率は0.5%~7%※

※ iD、カードの差し込み、磁気取引は対象外です。

※ 商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※ 一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。

その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。

上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※ 通常のポイントを含みます。

※ ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※ Google Pay™ で、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

上記の条件で、三井住友カード独自のポイントであるVポイントが貯まります。スマートフォンアプリ「Vポイント」をインストールし、お持ちのVポイントをチャージすることで、ネットショッピングや店舗でのお買物に、1ポイント=1円相当で利用できるほか、ANAマイルなど他社ポイントサービスに交換も可能です。また、1ポイント=1円相当でカードのお支払いに充当でき、月々のお支払金額を抑えることも可能です。海外旅行で病気やケガをしたときに最高2000万円まで補償してくれる海外旅行保険が付帯されています。

最高2,000万円の海外旅行傷害保険が付帯。

引用元:三井住友カード(NL)公式サイト

※事前に旅費などを当該カードでクレジット決済いただくことが前提です。

高還元率のJCB CARD Wのポイントは1000円につき2ポイント付与と、1000円以上の利用からポイントが貯まります。一方、三井住友カード(NL)は200円(税込)につき1ポイント付与されます。JCB CARD Wと三井住友カード(NL)を2枚持ちし、貯めたい航空会社のマイルなど、条件と組み合わせて使い分けるとよいでしょう。

JCB CARD Wの口コミ・評判

JCB CARD Wの口コミを見てみましょう。

JCBカードWポイントがかなり溜まりやすいです。

引用元:みん評

20歳の頃にとりあえずで作ったクレジットカードをずっと使っていたので、使い勝手のいいクレジットカードがないか見直していたところJCBカードWに行き着きました。

三井住友カード(NL)の口コミ・評判

三井住友カード(NL)の評判を見てみましょう。

いろんなお店で使えて便利。日本で最も歴史のあるVisaカードの一つです。

引用元:みん評

歴史が長いので対応している店舗も多くカード取り扱い可能な店舗であればほぼ100%使えます。

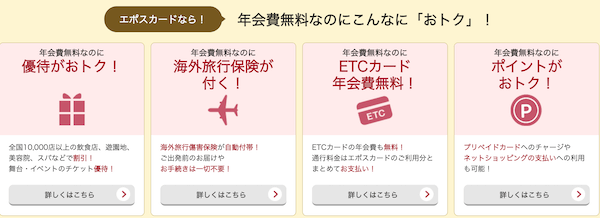

JCB CARD W&エポスカード

メインカードはJCB CARD W、サブカードはエポスカードでJCBが利用できない店舗をカバーするのが、お得な年会費無料カードのクレジットカードの組み合わせです。

エポスカードは年会費無料、ポイント還元率は0.50%でエポスポイントが貯まります。マイルはANA・JALマイルどちらも貯まります。また、海外旅行傷害保険も付帯しているのが特徴です。

JCB CARD Wの国際ブランドはJCB、エポスカードの国際ブランドはVisaです。世界的な国際ブランドであるVisaと比較すると、日本の国際ブランドであるJCBは利用できない店舗もあるため、エポスカードと2枚持ちしておくとよいでしょう。

JCB CARD Wの口コミ・評判

JCB CARD Wの口コミを見てみましょう。

オシャレでカッコいい!私は普段、国際ブランドとしてVisaが付帯するクレジットカードを使っているのですが、

引用元:みん評

いざという場合に備えて予備のカードをもう一枚持ちたいと考えました。

エポスカードの口コミ・評判

エポスカードの口コミを見てみましょう。

ゴールドカードになるとお得率UP

引用元:みん評

いくつかクレジットカードを持っていましたが、使い勝手が良かったので今はエポスカード1枚しています。そのおかげかカード利用額が多く、作ってすぐにゴールドカードの案内が来てそれ以来ゴールドカードです。

JCB CARD W&楽天カード

高額利用時は高還元率のJCB CARD Wを利用してOki Dokiポイントを貯めて、普段の少額利用は楽天カードで楽天ポイントが獲得できるおすすめの組み合わせです。JCB CARD Wほどではありませんが、楽天カードも一般的なクレジットカードと比べて還元率が0.5%以上高くなっています。

楽天カードは年会費無料ながら高還元率で楽天ポイントが貯められる、楽天ユーザーに人気のクレジットカードです。ポイント還元率は1.00%~3.00%となっていて、一般的なクレジットカードの還元率の0.5%よりも高い還元率となっています。また、電子マネーの楽天Edyにも対応しています。

JCB CARD Wは高還元率でポイントが貯められますが、少額利用でポイントが貯まらなかったり、Oki Dokiポイントの使い道がなかったりすることも少なくありません。サブカードとして楽天カードを所持していれば、少額利用から楽天ポイントを貯めることができ、貯めたポイントを楽天市場や楽天トラベルなどの楽天サービスで1ポイント=1円として活用できます。

JCB CARD Wの口コミ・評判

JCB CARD Wの口コミを見てみましょう。

旅行好きには良いと思います。もともと海外旅行が好きで、時間ができると色々な場所に出かけています。

引用元:みん評

こちらのクレジットカードは、海外旅行時に様々なサービスがつくため入会しました。

楽天カードの口コミ・評判

楽天カードの口コミを見てみましょう。

楽天市場ヘビーユーザーとしては、このカードはつくっておいてよかったなという感じです。

引用元:みん評

支払いをこれにするだけでポイント倍になりますし、楽天ペイと連携させて、毎月ポイント稼いでいます。

楽天カード&三井住友カード(NL)

三井住友カード(NL)でVisa、楽天カードでVisa以外の国際ブランドを選択すれば、年会費無料で最強の組み合わせになります。

※ iD、カードの差し込み、磁気取引は対象外です。

※ 商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※ 一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。

その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。

上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※ 通常のポイントを含みます。

※ ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※ Google Pay™ で、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

三井住友カード(NL)は対象のセブン‐イレブン、ローソンなどでスマホのタッチ決済利用すれば最大7%※のポイント還元がありますし、楽天カードは年会費無料ながら1.00%~3.00%の高還元率です。2枚持ちしながら対象のコンビニなどでは三井住友カード(NL)を、通常のショッピングには楽天カードを利用し、積極的にVポイントと楽天ポイント両方を貯めるといった効率のいい使い方もできます。

楽天カードの口コミ・評判

楽天カードの口コミを見てみましょう。

楽天ポイントの最高効率利用法。ポイント還元率の良さでサブカードとして使っています。

引用元:価格.com

JCB CARD W &リクルートカード

JCB CARD Wとリクルートカードは高還元率×高還元率の最強の組み合わせです。しかも年会費無料ながら、JCB CARD Wとリクルートカードの2枚持ちで海外・国内旅行保険の特典が受けられます。

JCB CARD Wとリクルートカードは高還元率×高還元率の最強の組み合わせです。しかも年会費無料ながら、JCB CARD Wとリクルートカードの2枚持ちで海外・国内旅行保険の特典が受けられます。

また、他の年会費無料のクレジットカードにはないメリットとして旅行代金をリクルートカードで支払った場合、国内の旅行保険があり、海外と両方のサービスが付いているのも特徴です。国内旅行保険、海外旅行保険ともに旅行中の事故、病気やケガの治療、携行品の破損などの損害を幅広く補償する保険になっていて、 国内旅行では最大1000万円まで、海外旅行では最大2000万円まで補償されます。

リクルートカードではリクルートポイントが貯まります。リクルートポイントは「じゃらんnet」「ホットペッパーグルメ」「ホットペッパービューティー」などの、リクルートが運営するサービスで使うことができます。楽天ポイントやPontaポイントなどと比較すると使い勝手がよくないと思えるかもしれませんが、リクルートポイントはPontaポイントに移行もできるので活用できます。

JCB CARD Wの口コミ・評判

JCB CARD Wの口コミを見てみましょう。

使い勝手がいいカードでした。初年度の年会費は無料というのは嬉しいポイントでした。

引用元:みん評

利用金額次第でポイントの倍率が増額するので普段ネットショッピングを利用する機会が多いのであればとてもお得だなと感じました。

リクルートカードの口コミ・評判

リクルートカードの口コミを見てみましょう。

ケタ違いの還元率です。何といっても、他社のカードを圧倒する1.2%の高いポイント還元率が最大の魅力です。日頃のネットショッピングや公共料金の支払いに利用しているので、あっという間にポイントの残高が増えていきます。

引用元:みん評

貯まったポイントはリクルートが運営する豊富なサービスで使用できるほか、便利な共通ポイントPONTAに交換することもできるので、使い道に困ってしまうこともありません。

三井住友カード(NL)&ビックカメラSuicaカード

メインクレジットカードは三井住友カード(NL)、サブカードはビックカメラSuicaカードで公共の交通機関やビックカメラで利用すると効率よくポイントが貯められる組み合わせです。

※ iD、カードの差し込み、磁気取引は対象外です。

※ 商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※ 一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。

その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。

上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※ 通常のポイントを含みます。

※ ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※ Google Pay™ で、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

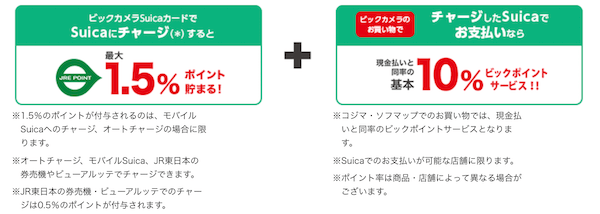

ビックポイントは毎日の電車利用でお得にポイントが貯まるため、サブカードにビックカメラSuicaカードをおすすめします。 ビックカメラSuicaカードは、年会費初年度無料でポイント還元率は0.50%~10.00%です。ポイントは、ネットショップ「ビックカメラ.com」およびビックカメラ各店舗で利用できるビックポイントとして貯まります。また、旅行保険は旅行代や切符代をビックカメラSuicaカードで払った場合に付帯され、海外だけでなく国内旅行もカバーしているのが特徴です。 海外旅行保険は海外旅行中に病気やケガをした場合最高500万円まで補償が受けられます。国内旅行保険では国内旅行中のケガに対して最高1000万円まで補償されます。

電子マネー「Suica」とひとつになっており、Suicaにチャージするだけで「Suica」にチャージできたり、駅ビルでのお買い物に使えるJRE POINTが1.5%還元されるため、電車を利用する人に人気のクレジットカードでもあります。アトレ、エキュートなどのJRE POINT加盟店でカードを提示するだけで、110円につき1ポイント貯まるのも魅力です。

三井住友カード(NL)のポイントアップ対象店舗(対象のコンビニ・ファストフード店など)では三井住友カード(NL)、ビックカメラではビックカメラSuicaカードと切り替えると、効率よくポイントが貯められるのも魅力です。

ビックカメラSuicaカードの口コミ・評判

ビックカメラSuicaカードの口コミを見てみましょう。

ビックカメラを頻繁に利用するなら。パソコンの周辺機器やカメラをビックカメラでよく購入します。このカードはビックポイントの還元が毎回10%、Suicaで支払った場合には11.5%の高還元率ということもあり、使わない手はないとサービスに申し込みました。

引用元:みん評

電車の乗り降りから駅近のビックカメラでの買い物まで、Suicaとセットになったクレジットカード1枚で済ませることができるので、こんな便利なカードは他に無いので気に入っています。

楽天カード&JCBゴールド

高還元率の楽天カードと特典が魅力的なJCBゴールドの組み合わせです。使い方としては楽天カードは楽天ポイントを貯め、JCBゴールドは国内外の空港ラウンジを無料で利用できるなどの特典を活用するといいでしょう。

JCBのクレジットカードの中でもハイクラスであるJCBゴールドカードは、 年会費11000円、ポイント還元率は0.50%~5.00%です。また、海外旅行保険・国内旅行保険、ショッピング保険が付帯されているカードで、貯めたポイントはANAマイル、JALマイル、スカイマイルに交換できます。

JCBゴールドの還元率は0.50%~5.00%であるため、最小の還元率の場合、一般的なクレジットカードの還元率と同じです。しかし、最大で5.00%になるため、利用する場所によっては高還元率になります。

一方、 楽天カードは最小で1.00%と、最小の還元率でも一般的なクレジットカードと比べて高還元率です。利用する場所によって使用するクレジットカードを変えることで、ポイントの還元率を高くすることができるでしょう。

さらに、 JCBゴールドカードは、国内外の空港ラウンジを無料で利用できるなどの特典を活用するのにもおすすめです。また、海外旅行保険だけでなく国内旅行保険も付帯しているため、海外旅行保険のみの楽天カードをカバーできます。

海外旅行保険は楽天カードよりもJCBゴールドカードの方が補償金額が高く、楽天カードが最高500万円なのに比べて、JCBゴールドカードは最高1億円の補償が受けられます。国内旅行保険でも最高5000万円まで補償されます。

楽天カードの口コミ・評判

楽天カードの口コミを見てみましょう。

私の日常に欠かせないカード。学生の頃から持っていますが非常に使い勝手がよく、私の生活に欠かせないカードの1枚です。

引用元:みん評

特に、よく楽天市場や、楽天トラベルを利用する私には、ポイントの還元率も申し分なく、また、ポイントを使って支払いができるのも、大きな利点です

JCBゴールドの口コミ・評判

JCBゴールドの口コミを見てみましょう。

お得感のあるカードです。年会費無料のカードに比べて付帯しているサービスが多いのが特徴です。例えば、旅行保険の金額が大きいので、出発前に追加の保険に入る必要がありません。飛行機が遅れた時にも食事代などの保険が出ます。頻繁に旅行に行く人には使い勝手の良いカードです。

引用元:みん評

ゴールドカードなので、ステータスとして持つのも有りかと思います。

JCB CARD W&セゾンパール アメックス

高還元率で年会費無料のJCB CARD Wと年会費1100円のセゾンパール アメックスの組み合わせです。

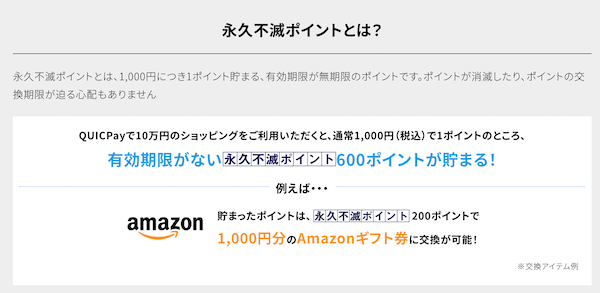

セゾンパール アメックスは年会費初年度無料、翌年からは1100円です。ただし、前年に1回以上利用していれば、翌年の年会費は無料となります。また、還元率は0.50%~2.00%でセゾンパール アメックスの支払いに充当できたり、ギフト券に交換できたりする セゾン永久不滅ポイントが貯まります。ポイントに有効期限がないのはとても魅力的です。

メインクレジットカードをJCB CARD Wにすれば、高還元率でOki Dokiポイントを貯められます。さらに、サブクレジットカードをセゾンパール アメックスにすれば、QUICPay(クイックペイ)加盟店で、セゾンパール アメックスの「Apple Pay」「Google Pay」「セゾンQUICPay」のいずれかを使って買い物をすると、利用合計金額(税込)の2%相当(永久不滅ポイント6倍)の高還元率となります。Oki Dokiポイントだけでなくセゾン永久不滅ポイントもしっかり貯めていくことができます。

JCB CARD Wの口コミ・評判

JCB CARD Wの口コミを見てみましょう。

WEB登録で初回年間費無料が良い。

引用元:価格.com

カードのデザインも良く、アマゾンで良く買い物するのでポイント還元率が良く貯まるのが嬉しいです。

セゾンパール・アメリカン・エキスプレス(R)・カードの口コミ・評判

セゾンパール・アメリカン・エキスプレス(R)・カードには以下のような評判が集まっています。

消えないポイントが貯まるカード。審査から発行、手元にカードが届くまでが早くて、驚きました。他のクレジットカードも持っているのですが、それらと比較しても早かったです。

引用元:みん評

他に、気に入ったポイントとして永久不滅ポイントがあり、このポイントが消える事はありません。

還元率が最強のクレジットカードは?

還元率の比較はもちろん、ポイントの還元率がアップする条件、年会費など、さまざまな観点から還元率が最強のクレジットカードをピックアップしました。高還元率のクレジットカードは、メインカードとしておすすめです。また、メインカードのデメリットを補うようなサブカードとの組み合わせもぜひご検討ください。

楽天カード

| 年会費 | 無料 |

|---|---|

| ポイント還元率 | 1.0%~3.0% |

| ポイント種類 | 楽天ポイント |

| 国際ブランド | Visa/Mastercard /JCB/AmericanExpress |

| 発行会社 | 楽天カード株式会社 |

| 電子マネー | 楽天Edy、交通系電子マネー |

| 申込条件 | 18歳未満、高校生、海外在住の方はカードをお申し込みいただけません。 |

楽天カードは高還元率1.00%~3.00%で楽天ポイントが貯められるクレジットカードです。還元率1.00%では利用額に応じて100円につき1ポイントの楽天ポイントが付与されます。

楽天市場をはじめとした楽天モバイル、楽天でんき、楽天ガス、楽天トラベルなどの楽天経済圏での利用で特にポイントが貯まりやすいです。例えば、楽天市場での利用ではポイント3倍となっておりとてもお得だといえます。

JCB カード W

| 年会費 | 無料 |

|---|---|

| ポイント還元率 | 1.00%〜10.00% |

| ポイント種類 | Oki Dokiポイント |

| 国際ブランド | JCB |

| 発行会社 | 株式会社ジェーシービー |

| 電子マネー | QUICpay |

| 申込条件 | 18歳以上39歳以下で、ご本人または配偶者に安定継続収入のある方。または高校生を除く18歳以上39歳以下で学生の方。 |

通常JCBカードが0.5%の還元率に対して、 還元率1%のJCB カード Wは、最大の還元率が0.8%のJCBゴールド以上の高還元率クレジットカードです。

JCBカードのパートナー店であるJCBオリジナルシリーズパートナーの買い物も含めると、還元率は1.00%~5.50%となっています。JCBオリジナルシリーズパートナーには最大10倍までポイントがアップする特典があり、JCBオリジナルシリーズパートナーであるセブンイレブン、ビックカメラ、Amazon、スターバックスなどを頻繁に利用している場合はポイントが効率よく貯まります。

リクルートカード

| 年会費 | 無料 |

|---|---|

| ポイント還元率 | 1.20%~4.20% |

| ポイント種類 | リクルートポイント |

| 国際ブランド | JCB |

| 発行会社 | 株式会社リクルートライフスタイル |

| 電子マネー | 楽天Edy/mobile Suica/smart ICOCA |

| 申込条件 | 18歳以上 |

リクルートカードは1.20%~3.20%の高還元率でリクルートポイントを貯められるのが魅力のクレジットカードです。リクルートポイントは、Pontaポイントやdポイントに交換できます。

また、リクルートポイントはホットペッパーやホットペッパーBeautyなどのリクルートサービスでも活用できるため、利用できる用途は幅広いです。

最強のクレジットカードは最適な組み合わせで

2021年最強のクレジットカードを考えるなら、利用する方にとって最適なクレジットカードの組み合わせを選びましょう。最強のクレジットカードに必要だと考えられるメリットをおさえて、デメリットを補ってくれるようなサブカードと組み合わせて利用することがポイントです。

メインとサブのクレジットカードを上手に組み合わせた2枚持ちを検討してみてはいかがでしょうか。

ステータスカードに関するよくある質問

- クレジットカードのステータスとは?

- クレジットカードのステータスとは、クレジットカードにあるサービスや特典、価値のようなものです。

クレジットカードのステータスは、下記のようなカードのランクによって決まります。

・一般カード

・ゴールドカード

・プラチナカード

・ブラックカード

一般的にステータスが高いカードほど審査が厳しいと言われており、ブラックカードは招待制のものが多いです。

- ステータスが高いカードのメリット・デメリットは?

-

ステータスが高いカードの最大のメリットはサービスの質が高いことです。

サービス内容は空港ラウンジが無料になることやホテル、レストランの優待サービスなど多岐にわたります。

一方、年会費が高いこと、審査難易度が高いこと、招待制でしか得られないカードがあることなどのデメリットも挙げられます。

- 20代でもプラチナカードは持てる?

-

カード会社によって異なりますが、申し込みの資格さえ満たせば20代の方でもプラチナカードを保有できるカードはあります。

しかし、学生や未成年の方は保有できないことが多く、収入が安定していない人も難しいでしょう。

また、そもそも招待制で、招待されれば上のランクのカードを得られるクレジットカードもあります。